विश्वास बहाली: भारतीय बैंकिंग क्षेत्र के पुनरुत्थान की कथा

विश्वास बहाली: भारतीय बैंकिंग क्षेत्र के पुनरुत्थान की कथा

मुख्य बिंदु

परिचय

किसी भी राष्ट्र की आर्थिक शक्ति के मूल में उसकी वित्तीय स्थिरता होती है। भारतीय बैंकों के लिए यह अटल सत्य है। विश्व की चौथी सबसे बड़ी अर्थव्यवस्था, भारत का वित्तीय क्षेत्र एक जीवंत और गतिशील ताकत के रूप में उभरा है। यह देश की विकास की आकांक्षाओं और निवेश की जरूरतों को पूरा करने के लिए तैयार है।

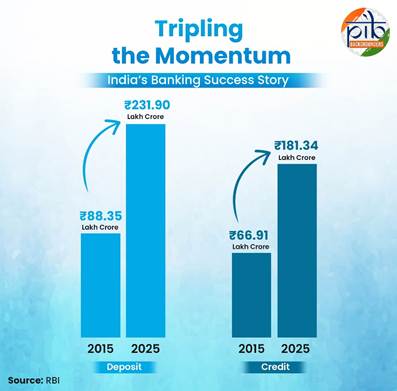

पिछले ढाई दशकों में भारत के बैंकिंग तंत्र में उल्लेखनीय सुधार परिवर्तन आया है। यह एटीएम के जाल के शुरुआती दिनों से आरटीजीएस, एनईएफटी, आईएमपीएस और क्रांतिकारी यूपीआई के उदय तक का सफर पूरा कर चुका है। अब यह डिजिटल मुद्रा तक अपने पैर पसार रहा है। लगातार नवोन्मेष के इस सफर ने भारतीयों के लेनदेन, बचत और निवेश के तौर-तरीकों को एक नया स्वरूप दिया है। मौजूदा समय में बैंकिंग क्षेत्र पूंजी और तरलता के ठोस सुरक्षित भंडार, संपत्ति की गुणवत्ता में सुधार और संवहनीय लाभप्रदता के साथ ज्यादा मजबूत स्थिति में है। सार्वजनिक क्षेत्र के बैंकों (पीएसबी) और अनुसूचित वाणिज्यिक बैंकों (एससीबी) की जीवंतता उनकी उच्च गुणवत्ता वाली पूंजी, ऋण हानियों में कमी और ठोस लाभार्जन में प्रतिबिंबित होती है। इससे विपरीत स्थितियों का सामना करते हुए वित्तीय प्रगति की उनकी क्षमता का पता चलता है।

संकट से विश्वास तक- भारतीय बैंकिंग का नया चेहरा

2009 में खत्म हुए वैश्विक वित्तीय संकट के बाद भारत के मजबूत राजकोषीय और मौद्रिक प्रोत्साहन इसके प्रभाव को घटाने में मददगार रहे। लेकिन बाद के वर्षों में बैलेंस शीट की दोहरी समस्या का उभार दिखाई दिया। कॉरपोरेट अत्यधिक ऋणग्रस्त थे और कर्ज का बोझ बढ़ता जा रहा था। लेकिन इसके बाद जो कुछ हुआ उसने चुनौती को अवसर में बदल दिया और भारत विश्व की चोटी की 5 अर्थव्यवस्थाओं में शामिल हो गया।

पिछले 10 वर्षों में ‘अच्छे संकट को कभी बेकार नहीं जाने दें’ के मंत्र पर चलते हुए गंभीर ढांचागत सुधार शुरू किए गए जिनका उद्देश्य वित्तीय तंत्र की दीर्घकालिक मजबूती और स्थिरता को बहाल करना था। मौजूदा समय में भारतीय बैंक एक दशक पहले की तुलना में काफी ज्यादा परिपक्व हो चुके हैं।

एनपीए में गिरावट: गुणवत्ता में सुधार

कोई संपत्ति गैरनिष्पादित (एनपीए) तब होती है जब उससे बैंक को आय होना बंद हो जाए। एनपीए से लाभप्रदता में कमी आती है। बैंकों को डूबे हुए ऋण की भरपाई के लिए ज्यादा पूंजी आवंटित करनी पड़ती है। इससे ऋण देने के लिए धन की तंगी पैदा होने से कुल मिला कर आर्थिक विकास प्रभावित होता है।

स्वदेशी कामकाज पर भारतीय रिजर्व बैंक (आरबीआई) के आंकड़ों के अनुसार एससीबी से दिया गया सामूहिक सकल ऋण 31 मार्च, 2008 को 23.34 लाख करोड़ रुपए था जो 31 मार्च, 2014 को 61.01 लाख करोड़ रुपए हो गया। इस दौरान ऋण देने की आक्रामक रणनीतियों, कर्ज चुकाने में जानबूझ कर चूक, घोटालों और आर्थिक मंदी जैसे मुख्य कारणों की वजह से एनपीए में वृद्धि हुई।

31 मार्च, 2014 की स्थिति के अनुसार एससीबी की संकटग्रस्त परिसंपत्तियां उनके ऋण खाते का 9.8 प्रतिशत और पुनर्समायोजित कर्ज 5.7 प्रतिशत था। स्वच्छ और पूरी तरह व्यवस्थित बैंक बैलेंस शीट के लिए 2015 में शुरू की गई परिसंपत्ति गुणवत्ता समीक्षा (एक्यूआर) से उच्च गैरनिष्पादित परिसंपत्तियों का पता चला। एक्यूआर और इसके बाद बैंको के पारदर्शी स्वीकरण के परिणामस्वरूप संकटग्रस्त खातों का एनपीए के रूप में पुनर्वर्गीकरण किया गया। संकटग्रस्त ऋण पर अपेक्षित घाटे का आकलन किया गया। पुनर्समायोजित ऋण को लचीलापन दिए जाने के अंतर्गत पहले इसकी व्यवस्था नहीं थी। इसके बाद बैंकों का जीएनपीए अनुपात बढ़ने लगा और 2018 में 11.18 प्रतिशत के अपने उच्चतम स्तर पर पहुंच गया। जीएनपीए अनुपात बैंकों की परिसंपत्ति की गुणवत्ता का पैमाना है। स्वदेशी कामकाज पर आरबीआई के आंकड़ों के अनुसार मुख्यतः संकटग्रस्त संपत्तियों को पारदर्शी ढंग से एनपीए माने जाने के परिणामस्वरूप एससीबी का सकल एनपीए 31 मार्च, 2014 को 251054 करोड़ रुपए (सकल एनपीए अनुपात 4.1 प्रतिशत) से बढ़ कर 31 मार्च, 2018 को 962621 करोड़ रुपए (सकल एनपीए अनुपात 11.46 प्रतिशत) के उच्चतम स्तर पर पहुंच गया।

सरकार की स्वीकरण, समाधान, पुनः पूंजीकरण और सुधारों की रणनीति के परिणामस्वरूप सकल एनपीए घट कर 31 मार्च, 2025 तक 273413 करोड़ रुपए (सकल एनपीए अनुपात 2.79 प्रतिशत) हो चुका था। स्वदेशी कामकाज पर आरबीआई के आंकड़ों के अनुसार एससीबी में सकल ऋण के प्रतिशत के रूप में पुनर्समायोजित मानक परिसंपत्तियों समेत संकटग्रस्त परिसंपत्तियां 31 मार्च, 2014 में 9.8 प्रतिशत से घट कर 31 मार्च, 2025 को 3.55 प्रतिशत हो गईं।

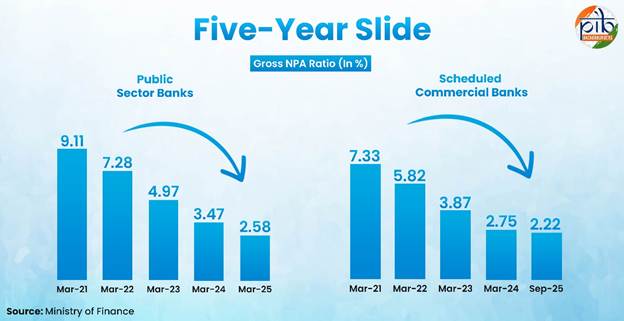

इसके अलावा, जीएनपीए अनुपात में 2018-19 से लगातार सुधार आया और यह 2025 के मार्च के अंत तक पिछले 20 वर्षों के न्यूनतम स्तर 2.31 तक पहुंच गया। इसकी वजह मजबूत वृहत आर्थिक मूलतत्व रहे जिससे भारतीय बैंकिंग और गैरबैंकिंग वित्तीय क्षेत्रों को मजबूती मिली। मजबूत बफर प्रावधान से एनएनपीए अनुपात भी 2018 के अपने उच्चतम स्तर 6.1 प्रतिशत से गिरते हुए पिछले 20 वर्षों के अपने न्यूनतम 0.52 प्रतिशत पर आ गया। लाभप्रदता के संकेतों और एनपीए अनुपात में लगातार सुधार जारी रहने और पूंजी पर्याप्तता अनुपात मजबूत होने के परिणामस्वरूप रूझान सकारात्मक बने हुए हैं।

पीएसबी के सकल एनपीए में पिछले 5 वित्तीय वर्षों में लगातार गिरावट आई है। यह मार्च 2021 में 9.11 प्रतिशत था जो मार्च 2025 में 2.58 प्रतिशत रह गया। इसी तरह पीएसबी का एनएनपीए भी वित्त वर्ष 2022-23 में 1.24 प्रतिशत से घट कर 2024-25 में कई वर्षों के न्यूनतम स्तर 0.52 प्रतिशत पर आ गया। इससे परिसंपत्तियों की गुणवत्ता और जोखिम प्रबंधन में लगातार सुधार का संकेत मिलता है। यह रूझान एससीबी में भी देखने को मिलता है जिनमें एनपीए और जीएनपीए, दोनों में ही कमी आई है।

बैंकों की बढ़ती लाभप्रदता

भारतीय बैंकिंग उद्योग में मजबूत आर्थिक विस्तार, बढ़ती प्रयोज्य आय, बढ़ते उपभोक्तावाद और आसान ऋण पहुंच के कारण दमदार वृद्धि देखी गई है। यूपीआई के प्रभुत्व वाले डिजिटल भुगतान माध्यमों में पिछले कुछ वर्षों में तेज़ी से वृद्धि हुई है। रिज़र्व बैंक ऑफ़ इंडिया के अनुसार, भारत का बैंकिंग क्षेत्र पर्याप्त रूप से पूंजीकृत और सुव्यवस्थित है। गौरतलब है कि, 2023-24 में बैंकों की लाभप्रदता में लगातार छठे वर्ष सुधार हुआ है।

सार्वजनिक क्षेत्र के बैंक

अनुसूचित वाणिज्यिक बैंकों का प्रदर्शन (एससीबी)

इसके अलावा, बैंकों की पूंजी की स्थिति संतोषजनक बनी रही,जो लीवरेज अनुपात और जोखिम भारित परिसंपत्तियों के अनुपात में पूंजी जैसे प्रमुख मापदंडों में परिलक्षित होता है, (लीवरेज अनुपात यह एक बैंक की टियर 1 पूंजी के उसके कुल परिसंपत्तियों के अनुपात को मापता है, जो अत्यधिक जोखिम लेने के विरुद्ध एक सुरक्षा कवच का कार्य करता है)। सितंबर 2024 तक, सभी अनुसूचित वाणिज्यिक बैंकों के लिए लीवरेज अनुपात 7.9% था (6 से 8% की सीमा को आमतौर पर विवेकपूर्ण माना जाता है)। सार्वजनिक क्षेत्र के बैंक पर्याप्त रूप से पूंजीकृत हैं, जिनका पूंजी जोखिम भारित संपत्ति अनुपात जून 2025 तक 16.4% रहा।

गैर-बैंकिंग वित्तीय कंपनियों, जो बैंकों के समान ही ऋण और निवेश जैसी सेवाएँ प्रदान करती हैं, लेकिन उनके पास पूर्ण बैंकिंग लाइसेंस नहीं होता है, उनके द्वारा किए गए मजबूत क्रेडिट विस्तार के साथ-साथ, उनके बैलेंस शीट में और अधिक सुदृढ़ीकरण, क्रेडिट गुणवत्ता और लाभप्रदता में सुधार, और संतोषजनक पूंजी बफर देखे गए हैं।

भारत के बैंकों के प्रदर्शन को प्रेरित करने वाले कारक

तनाव की पहचान, परिसंपत्ति समाधान, और पुनःपूंजीकरण के संबंध में व्यापक सरकारी पहलों ने बैंकिंग क्षेत्र के वित्तीय स्थिति और दृढ़ता को स्पष्ट रूप से मजबूत किया है। यह सुधार नियामक उपायों द्वारा प्रेरित था, जो एक दशक पहले शुरू हुए थे।

भारत के बैंकिंग परिदृश्य में विकसित होती प्राथमिकताएँ

अपने मजबूत वित्तीय प्रदर्शन और संशोधित परिसंपत्ति गुणवत्ता के आधार पर, भारतीय बैंक अब नवोन्मेष, समावेश और रणनीतिक विस्तार के माध्यम से वृद्धि को बनाए रखने पर ध्यान केंद्रित कर रहे हैं। निम्नलिखित प्राथमिकताएँ बैंकिंग पारिस्थितिकी तंत्र को मजबूत करने और भारत के व्यापक विकास लक्ष्यों का समर्थन करने के लिए आगे के मार्ग को रेखांकित करती हैं:

लक्षित अभियानों के माध्यम से शाखा नेटवर्क के प्रभावी उपयोग और मजबूत ऋण वृद्धि को बनाए रखने के लिए अर्ध-शहरी और ग्रामीण क्षेत्रों में गहरी पहुँच के माध्यम से जमा संग्रहण को मजबूत करना।

लाभप्रदता बढ़ाने और आर्थिक विस्तार में गति बनाए रखने के लिए अगले दशक में उभरते वाणिज्यिक विकास क्षेत्रों की पहचान करना।

उत्पादक क्षेत्रों में कॉर्पोरेट ऋण को बढ़ाना, साथ ही मजबूत ऋण माफ़ी और जोखिम प्रबंधन प्रथाओं को बनाए रखना।

अक्षय और संवहनीय ऊर्जा क्षेत्रों के ऋण को बढ़ाकर भारत के हरित विकास एजेंडा को आगे बढ़ाना। बजट 2025-26 में घोषित लघु मॉड्यूलर परमाणु रिएक्टर जैसी नई पहलों का समर्थन करने के लिए अनुकूलित ऋण मॉडल विकसित करना।

प्रमुख सरकारी योजनाओं – पीएम मुद्रा योजना, पीएम विश्वकर्मा, पीएम सूर्य घर मुफ्त बिजली योजना, पीएम विद्यालक्ष्मी और किसान क्रेडिट कार्ड के ज़रिए के माध्यम से वित्तीय समावेशन को व्यापक बनाना।

कृषि उत्पादन और स्थानीय आर्थिक विकास में सुधार के लिए अनुकूलित ऋण उत्पादों के साथ 100 कम उत्पादकता वाले जिलों में पीएम धन धान्य योजना के तहत कृषि ऋण पर ध्यान केंद्रित करना।

गिफ्ट सिटी में परिचालन को मजबूत करके, भारत की वैश्विक वित्तीय आकांक्षाओं का समर्थन करके और भारतीय अंतरराष्ट्रीय सर्राफा एक्सचेंज में भागीदारी बढ़ाकर अंतर्राष्ट्रीय उपस्थिति का विस्तार करना।

तेज़ शिकायत निवारण, उपयोग के अनुकूल बहुभाषी डिजिटल प्लेटफॉर्म और मेट्रो तथा शहरी केंद्रों में स्वच्छ और सुलभ भौतिक शाखाओं के माध्यम से ग्राहक अनुभव को बेहतर बनाना।

निष्कर्ष

भारत का बैंकिंग क्षेत्र संकट के दौर से निकल कर मजबूत और स्थिर हो गया है। साफ-सुथरी बैलेंस शीट, मजबूत पूंजी बफर और रिकॉर्ड लाभप्रदता के साथ, बैंक आज अधिक लचीले, कुशल और भविष्य के लिए तैयार हैं। सुधारों, डिजिटल नवाचार और वित्तीय समावेशन से प्रेरित, यह क्षेत्र भारत की विकास महत्वाकांक्षाओं को शक्ति प्रदान कर रहा है साथ ही यह अवसंरचना का वित्तपोषण, उद्यमियों को सहायता देकर और हरित और समावेशी विकास को आगे बढ़ा रहा है। जैसे-जैसे भारत दुनिया की तीसरी सबसे बड़ी अर्थव्यवस्था बनने की ओर बढ़ रहा है, वैसे वैसे यहाँ के बैंक वित्तीय स्थिरता सुनिश्चित करने और अगले दशक में देश के विकास को बढ़ाने की दिशा में सबसे आगे खड़े हैं।

पत्र सूचना कार्यालय रिसर्च

संदर्भ

भारतीय रिज़र्व बैंक

https://rbidocs.rbi.org.in/rdocs/Publications/PDFs/0FLTP577BF4E172064685A26A73A6BC9210EC.PDF

https://rbidocs.rbi.org.in/rdocs/Publications/PDFs/01APPTBIV_14EF518BE28CC4B78A2F08F366C66BCDE.PDF

https://rbidocs.rbi.org.in/rdocs/Publications/PDFs/0RTP261220247FFF1F49DFC04C508F300904A90C7439.PDF

https://www.rbi.org.in/Scripts/BS_SpeechesView.aspx?Id=1529

https://www.rbi.org.in/Scripts/BS_SpeechesView.aspx?Id=1522

https://www.rbi.org.in/Scripts/BS_SpeechesView.aspx?Id=1530

https://www.rbi.org.in/Scripts/BS_SpeechesView.aspx?Id=1511

https://www.rbi.org.in/commonman/english/scripts/FAQs.aspx?Id=1167

https://www.caalley.com/exp_drafts/rbidraft1007-1.pdf

https://www.rbi.org.in/commonman/english/scripts/Notification.aspx?Id=2523#AN1

वित्त मंत्रालय

https://www.pib.gov.in/PressReleasePage.aspx?PRID=2146819

https://www.pib.gov.in/PressReleasePage.aspx?PRID=2140270

https://www.pib.gov.in/PressReleasePage.aspx?PRID=2088182

https://www.pib.gov.in/PressReleasePage.aspx?PRID=2034950

https://www.pib.gov.in/PressReleasePage.aspx?PRID=2097888

https://www.pib.gov.in/PressReleasePage.aspx?PRID=1578985

Indiabudget.gov.in

https://www.indiabudget.gov.in/economicsurvey/doc/eschapter/echap02.pdf

https://www.indiabudget.gov.in/economicsurvey/doc/Infographics%20English.pdf

आईबीइएफ

https://www.ibef.org/industry/banking-india

indiacode.nic.in

https://www.indiacode.nic.in/bitstream/123456789/2006/1/A2002-54.pdf

पत्र सूचना कार्यालय अभिलेखागार

https://www.pib.gov.in/PressNoteDetails.aspx?NoteId=154660&ModuleId=3